国家理财规划师证书家庭财富规划的思考理财是怎么投资的人生规划五百字

过去的二十年,以中国经济的高速成长为背景,资本市场、实体经济、房地产均为投资人提供了极好的投资机会国家理财规划师证书,如把握得好则回报率是非常高,且基本零风险的

过去的二十年,以中国经济的高速成长为背景,资本市场、实体经济、房地产均为投资人提供了极好的投资机会国家理财规划师证书,如把握得好则回报率是非常高,且基本零风险的。

对于已经被“宠坏”了的中国投资者来说国家理财规划师证书,一时之间确实难以接受这样的变化。但换个角度思考,如果你能尽早明确自我理财属性的认知,并建立新的投资逻辑人生规划五百字,依然能继续稳健前行的。

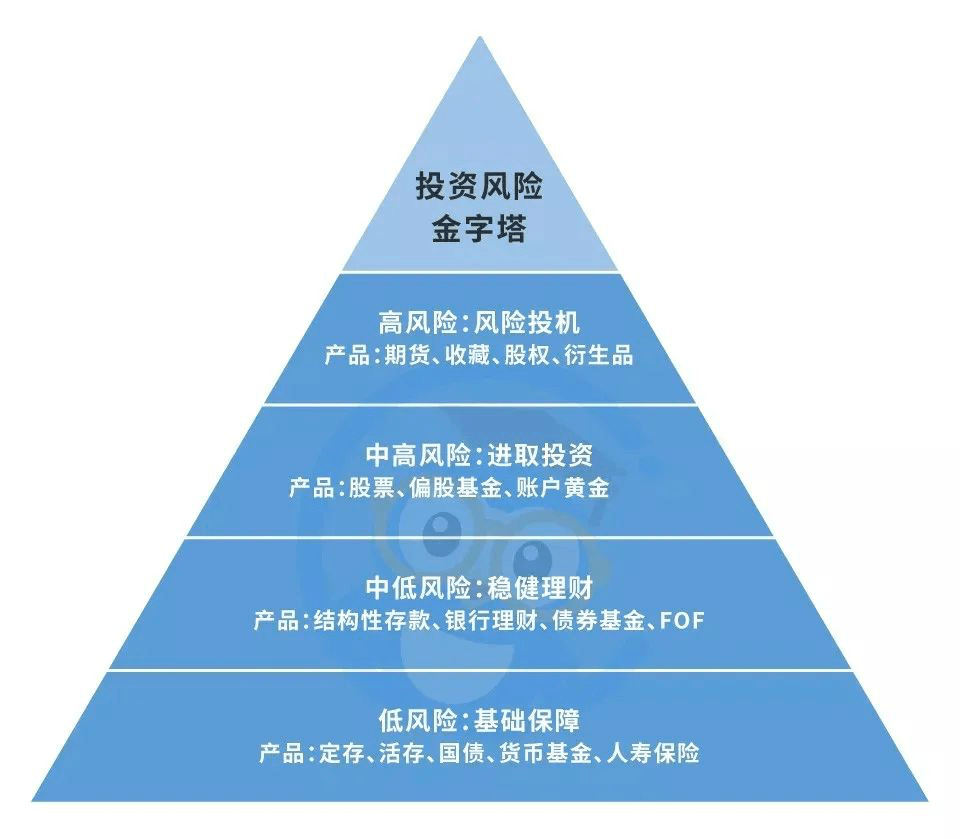

从理财金字塔可以看出,收益越高风险越高。明智的投资者为了防范财富可能随风险而倒塌,都是从最底层起建造稳固的金字塔。

基石层——主要是用于家庭的基本生活保障和风险防范。在理财规划中应占家庭总收入的10%—30%。主要包括储蓄、保险、国债等较为宽松、稳健的理财产品,它是建立理财规划的基石,其特征表现为风险低、流动性强、收益也低。比如银行存款,灵活性强,以备不时之需;一般的商业保险,是对社会保险的补充,能够对风险有更为全面的覆盖。

保值层——主要是预防家庭财富贬值和对抗财富缩水。合理配置应占家庭总收入的20%—90%。主要包括企业债券、金融债券、优先股、各类基金等年期、风险、回报都偏中等的投资产品,其特征表现为流动性低。比如企业债券,收益较高,但前提是要了解发行主体和企业的信用评级,找到匹配的风险和收益。

增值层——主要是帮助家庭获得更多财富和更品质的生活。建议合理配置比例为占家庭总收入的0%—50%家庭财富规划的思考。主要包括股票、期货、房产等具有进取性的投资产品,其特征表现为收益高、风险大,用以在不影响基本生活品质的前提下,博取高收益家庭财富规划的思考。比如期货,人称天使与魔鬼的综合体,深度考验投资者对市场的了解和认知。

理财金字塔的尖顶有多高,底边有多长,要根据建设金字塔的人本身的希望,需要和能力,而这些又要根据投资者的年龄,收入稳定性,资金规模,预计投资年期,流动性需要人生规划五百字,税收政策等具体情况而定。我们比较常见的资产分配比例如足球阵型般有以下三种。

这是比较常见的一种资产分配方式。将50%的资产投资于固定收益类产品中,其中,活期存款、定期存款、保险、国债等的分配比例也大有学问。通常活期存款以留足个人六个月的月支出为限,保险的开支以个人年收收入的10%—20%为优,定存和国债要视实际情况规划人生规划五百字。30%用以各种投资基金和各类债券,20%投资于。

「523型」是保守型的资产配置方式,适用于绝大多数人,尤其是40岁以上的投资人士,其特点是稳健,收益也相对较好。缺陷是对于追求较高收益的人来说,收益还是不能让他们满意的。

足球场上有防守就有进攻,相对于上一个保守型配置方案,这是一种进取型的理财方式理财是怎么投资的。资产配置整体规划为40%低风险,30%中风险,30%高风险。

「433型」资产配置方式较为激进,适合于30岁以下年轻人或投资经验丰富者,及风险偏好人士,模块中增加了高风险部分的投入,可以说增加了投资者亲自出马直接参与投资的部分,可充分满足其追求高收益和成就感的投资心理。

不同于保守型和激进型的配置策略,这是一种平衡性投资方法,在攻与守之间力求平衡。难点在于中层的40%的具体安排理财是怎么投资的,在债券型基金和平衡型基金应多投入一点,股票型基金最佳不超过15%。

「422型」是一种中庸的配置方法,比较适用于35岁左右投资者,进可攻退可守。如若遇上经济不明朗时期可转换为532型,在经济形势较好时又可变为433型。

家庭理财犹如人需要基本的营养补给,理财金字塔同样也需要稳固的基底。看似很多家庭的收入日渐宽裕,但真正能抵御通胀家庭财富规划的思考,对抗风险的“闲钱”却不多,一场意外就足以让原本富裕的家庭大伤元气。因此,首先要考虑为家庭重要成员配备意外险和重疾险,在金字塔底层构建起坚硬的抗风险能力。

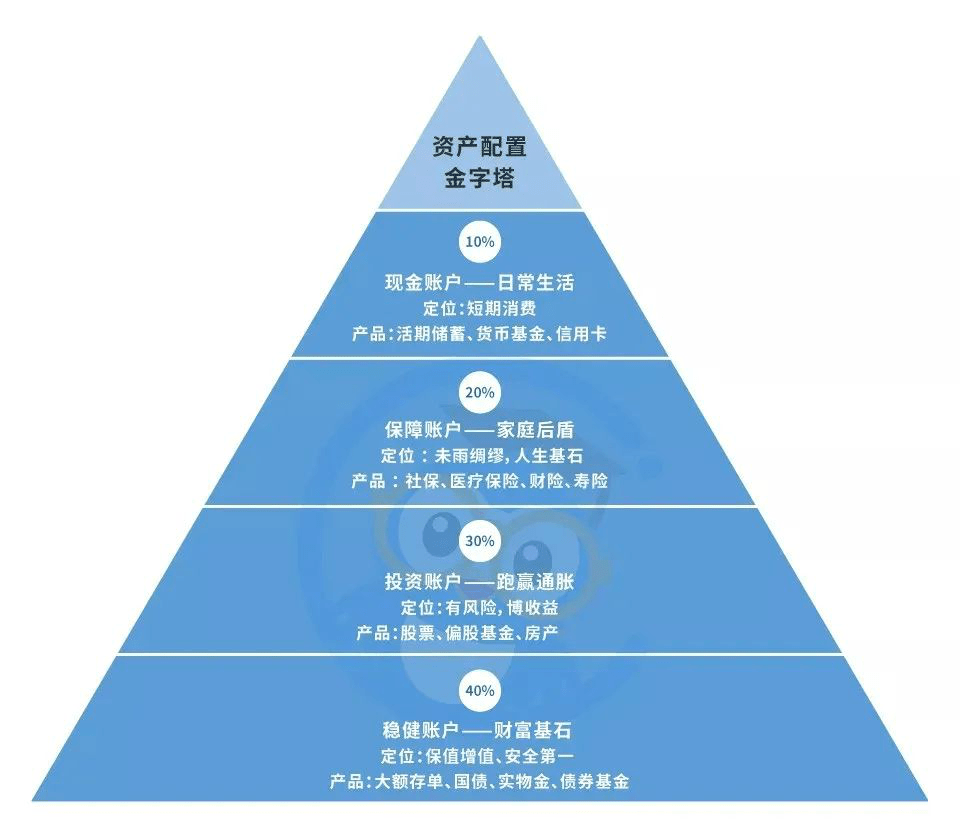

每个家庭的实际情况千差万别,如何对自己的风险偏好及家庭资产进行检视及布局,避免出现“鞋不合脚”的囧局。今天分享三座金字塔家庭财富规划的思考,帮助大家明确投资理财的逻辑。

投资是为了让自己的资产更好地保值增值,而不是一场冲动的冒险游戏理财是怎么投资的。巴菲特忠告过“一定要在自己理解力允许的范围内投资”,所以投资者要明白的是,投资目标的设定并不是越高越好。

不同的理财目标决定购买不同种类的理财产品,要想清楚购买理财产品是为了获取短期高收益还是长期的稳健回报。对于已成家的,投资的目标大多是为了子女教育和养老储备家庭财富规划的思考。这就更需要匹配相对稳妥、长期且收益还算不错的产品。

金融市场的根本逻辑,就是伴随着对于风险的经营来产生收益,而个人和机构一样,都需要在预期的收益和合适的风险之间进行权衡。

保守型的投资者,关心的更多是本金的安全;稳健型的投资者,本金和收益都想要,而且最好别太低;激进型的投资者,一开始就做好了损失部分本金的心理准备,因为他们明白,只有这样才能有一定概率博取更高的收益。

只不过,把时间放宽到10年左右的周期来看的话,你会发现投资理财是一场马拉松,一次或几次的冲刺并不能真正解决问题。同一资产类别阶段性的超额高回报,意味着后一段时间的低回报。因为任何一类资产的回报率长期而言就是一个均值。

无论你是保守的投资者、稳健的投资者还是喜欢追求刺激的投资者理财是怎么投资的,都应当遵照这个配置的逻辑,来分配自己的资产。

当然,根据个人偏好的不同,各自的配置比例可以进行调整。比如对于激进的投资者来说,投资账户和现金账户的占比应当超过6成,才能确保获得自己想要的收益,且能随时保持充足的“”。投资理财没有一招鲜。不同投资属性的人理财是怎么投资的,适合不同的理财产品。

所以运用这三座金字塔的逻辑,在明确自己的投资属性和偏好之后,先确定自己的目标,再适配相应的投资方式和产品,最后完成合理的资产搭配。

理财工具电脑版理财必备三大工具理

理财工具电脑版理财必备三大工具理 理财规划概述国家理财规划师目前最

理财规划概述国家理财规划师目前最

理财教育网和金库网理财教育网是什

理财教育网和金库网理财教育网是什 理财技巧和理财方法十本顶级经典理

理财技巧和理财方法十本顶级经典理