金融工具好的理财信息软件理财计算器定期存款算不算理财

三年疫情,让很多人失业了,没了收入,改变了大家的生活习惯,改变了大家的消费观好的理财信息软件,改变了大家对房价的预期

三年疫情,让很多人失业了,没了收入,改变了大家的生活习惯,改变了大家的消费观好的理财信息软件,改变了大家对房价的预期。

疫情管控放开后,国内经济正逐渐走向正轨,目前全社会都在鼓吹消费复苏,但是别人不会对你的人生负责。我们要放平心态,做好理财。

2、大额存单:一般而言,在同一家银行、同期限的存款上,大额存单的利息会高于定期存款。但是各个银行发行大额存单的时间和周期,是不固定的,而且利率高的大额存单定期存款算不算理财,一般都是秒光。

3、国债:目前1年期国债收益率为2.1507%,5年期国债收益率为2.6945%,10年期国债收益率为2.897%。

4、保险:自2019年8月30日银保监会下发相关文件后,长期年金保险产品的预定利率上限,由之前的4.025%降低到了3.5%。

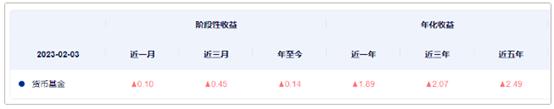

5、货币基金:目前大多数货币基金的收益率均已跌破2%。以中证货币基金指数 (H11025)为例,近1年的收益率仅为1.89%。

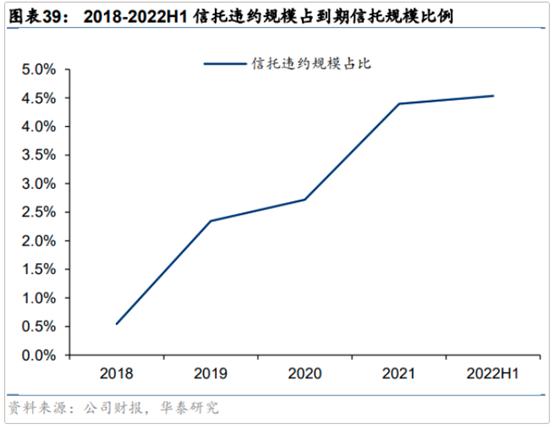

7、信托:信托,是有钱人玩的金融工具,它的起投门槛一般是100万以上。信托也不会承诺保本保息,而且近年来,信托产品的违约上升趋势很明显。

8、债基:2014年年底至今,纯债基金的平均回报为3.96%。但是纯债基金的波动,有时也较大,如果选择的时机不对,可能一年下来,白忙活了。

9、偏股型基金:近10年,偏股型基金的平均回报为11.41%。但是偏股型基金的波动非常大,极端的情况,亏损幅度可能超30%以上。

首先,它有相对较高的稳定性。因为“固收+”基金会把大部分资金,投资于低风险的固定收益资产定期存款算不算理财,比如国债、银行存款等,从而确保了产品的稳定。

其次,它也有相对较高的收益。因为“固收+”基金会把少部分资金,投资于权益类资产,比如股票,从而博取更高的收益,避免了全部持有固定收益资产造成收益较低的局面。

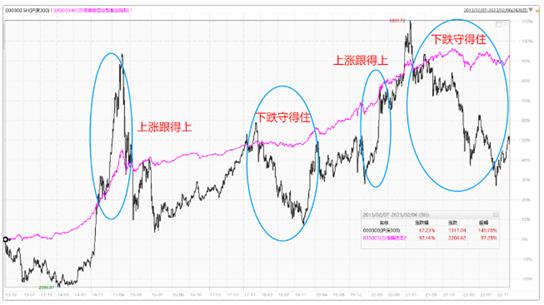

数据显示,过去10年,偏债混合型基金指数以更低的波动创造了大幅超越沪深300指数的收益,投资体验较好。

上文提到,“固收+”基金主要是由两部分组成的,一部分是债券(一般占到投资比例的70%-80%左右),另外一部分是股票(一般占到投资比例的20%-30%)。

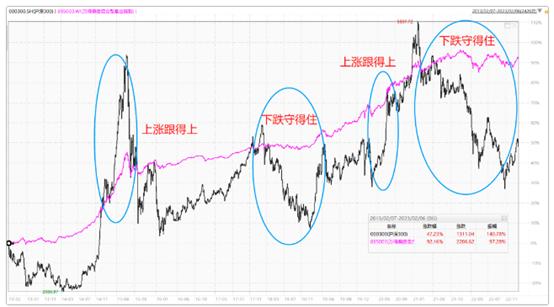

在熊市时,“固收+”基金通过增加债券仓位,可以做到较强的防守性,而在牛市时,“固收+”基金通过增加股票仓位,也能跟得上市场的上涨。

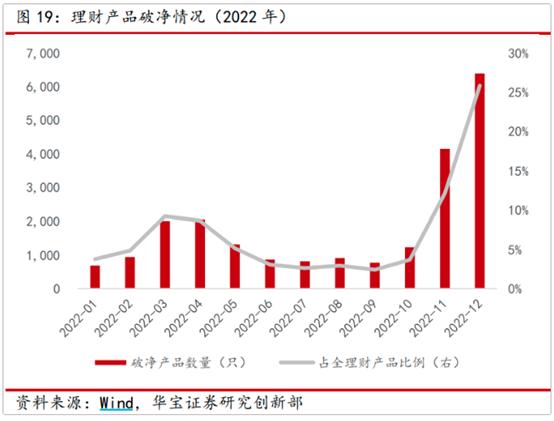

债券方面:受国债收益率上行影响,2022年四季度,债市波动明显加大理财计算器。中证全债指数累计下跌1.11%。(数据统计区间:2022.10.31-2022.12.13)

更重要的是,作为“固收+”基金收益重要来源之一的可转债金融工具,也出现了较大幅度的调整。中证转债指数累计下跌9.61%。(数据统计区间:2022.8.17-2022.12.23)

股票方面:受多重因素影响,整个2022年,上证指数累计下跌15.13%,深证成指累计下跌25.85%,创业板指数累计下跌29.37%,市场情绪十分低迷。

但是我想说的是,股债双杀不是市场常态金融工具。从历史数据来看,在2004-2022年的19个年度中,只有2004年出现了股债双杀的情况,7个年度股债均出现正收益,11个年度股债出现“跷跷板效应”。

其实,我们要把时间周期拉长看,比如1年、2年,“固收+”基金(二级债基、偏债混合为代表)确实可以做到『上涨时跟得上,下跌时守得住』,较好的抵抗市场波动,穿越周期理财计算器。

如果是优秀的固收+产品,表现还会更加突出。比如天弘基金旗下的“旗舰固收+”产品天弘永利债券A。

数据显示,过去5年,这只固收+基金,不仅跑赢了沪深300指数,而且更是远远优于固收+基金的整体水平。截至2023年1月20日,这只固收+基金,自2022年以来的收益已经翻红,不仅成功收复失地,而且净值还创了新高。

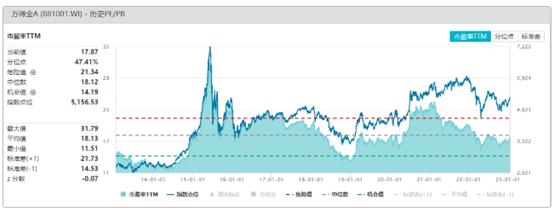

首先,A股经过2022年以来的调整,估值已处在历史相对低位,性价比较高。以万得全A指数为例,截至2023年1月20日,最新市盈率是17.87倍,处于近十年47.27%的分位点,低于中位数,具有明显的估值优势。

其次,疫情管控放开后理财计算器,以及各种促进经济政策的出台,今年经济复苏是大概率事件,相关公司的盈利也将会得到提升,这有利于股票市场。而股票市场,是“固收+”基金超额收益的主要来源。

因此对于不想承受太大波动,又想分享长期收益的投资者而言,2023年配置“固收+”基金,或许就是不错的选择。

对固收+基金而言,选对基金公司,就成功了一半。因为实力强、经验丰富的基金公司,它们打造出来的固收+产品,往往都很优秀。比如天弘基金。

可能很多人对天弘基金的印象是余额宝。其实,天弘基金在固收及固收+产品领域的地位,也是妥妥的第一梯队。海通证券显示,天弘基金近2年、近3年、近7年的固收产品业绩位列固收类大型公司绝对收益排行榜第1,近5年排名第2理财计算器。

目前天弘基金“固收+”团队,由73位成员组成,不仅拥有科学化的投研体系,而且人员分工明确好的理财信息软件、术业有专攻,每位基金经理都能够在自己的能力圈之内发挥相应的专业优势。

大类资产配置能力:团队领军人姜晓丽从业13年,10年公募管理经验,十分擅长宏观经济研究及大类资产配置,曾在2016年、2020年、2022年债市大幅调整前精准撤退。

2014年以来,虽然债市频频出现违约事件,但是截至目前,在天弘基金主动管理的产品中,很好地回避了重大风险。目前公司相关债券质押回购环节实现“零违约”。

选股、选券、打新能力:通过3层股票筛选体系,甄选出具有竞争优势壁垒,中长期可见度更高的公司,同时搭配资深可转债研究团队,可转债的研究涵盖了量化、策略、正股等领域,另外还有专业的、经验丰富的打新团队。

公司要想被认可,除了拥有过硬的投研实力外,最重要的是能帮助投资者赚到钱。关于这一点,天弘基金不仅做到了,而且还做的很好。

在天弘固收+产品现存持有3年以上的71万用户中,正收益比例超过99%,平均收益率42%,平均年化收益率6.67%。(数据来自天弘基金;数据截至2022年12月10日)

面对2023年权益市场的投资机会,天弘基金又重新打造了一款精品“固收+”产品,它就是天弘安康颐睿一年持有期基金(A:017421 C:017422)。

姜晓丽,是天弘基金固定收益业务总监,拥有13年经验,10年基金经理投资经验,十分擅长宏观研究,能较好把握宏观线索驱动的投资交易机会,也善于识别市场风险并控制下行回撤,所管理的固收+产品6获金牛奖。

贺剑,拥有15年基金从业经验,8年基金管理经验,对债券研究、交易、投资、业绩评估和风险管理的全流程有较深理解,擅长信用债、转债等投资,历史投资业绩波动小。

他的能力圈不仅仅局限于债市,而是业内不可多得的纯债、转债、股票多资产投资多面手。经过多轮牛熊洗礼之后,贺剑总结出了一套独特的投资理念,那就是“追求一个较低风险下的较高收益”。

与其他基金经理不同,贺剑对风险控制十分重视,用他自己的话说,“我本人原来是做过年金、专户定期存款算不算理财、也做过QFII这些投资,它们整体的特点都是对于风险比较看重,整体都是追求绝对的收益”。

由于固收+产品的持有人,对回撤比较敏感,所以贺剑选择的都是偏稳健风格的个股,组合构建也比较分散。

具体而言,在个股选择方面,采用“远近结合”的策略(所谓的“远”,行业空间大,未来三年可预期性较强;所谓的“近”,短期赔率较高且交易不拥挤),优选具有核心垄断力和竞争优势的优秀企业。

另外,这次发行的天弘安康颐睿基金理财计算器,费率较低。一般而言,开放式“固收+”基金的认/申购费率为0.4%~0.8%,赎回费率为0.75%~1.5%,销售服务费0.2%左右,合计0.7%~2.5%左右。然而,持有这只基金满一年,认/申购费率最高0.8%,赎回费为0。

还有,天弘安康颐睿设置了12个月持有期,便于基金经理管理。这样做的好处,可以帮助投资者形成长期投资的习惯,减少追涨杀跌、频繁操作带来的收益损失,有效的避免了“追涨杀跌”金融工具,也可以减少日常赎回对流动性的冲击,保证投资组合久期的稳定性和投资策略的一惯性,利于基金经理以中长期视角布局投资机会。

相比于五年持有期、三年持有期的产品,本基金持有满一年后,可以随时赎回,也没有过分限制投资者的正常资金流动性需求。

最后再次提醒:虽然2022年的,让很多投资者很受伤,但是随着走出疫情成为定局,最大利空因素已经消散定期存款算不算理财,随着经济的持续复苏理财计算器,对于今年的,我们可以更乐观些,不应该僵化地带着熊市惯性思维。如果等到市场行情火热时再考虑入场,可能错失了更好的时机。(来源:麻利小二)

(风险提示:观点仅供参考,不构成投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。市场有风险、投资需谨慎。)

大众投资指南刊号商务部对外投资指

大众投资指南刊号商务部对外投资指 投资理财有哪些方式投资理财工具

投资理财有哪些方式投资理财工具 理财规划重要性个人理财规划?大学生

理财规划重要性个人理财规划?大学生

afp金融理财师cctv理财教育理财教

afp金融理财师cctv理财教育理财教 十本顶级经典理财书理财小知识问答

十本顶级经典理财书理财小知识问答