香港拆分理财骗局金融案例100例家庭案例100例

【小福利】4月22日周三下午15:00,公益直播专题《下个十年:数字化转型与数字经济》,CFC秘书处特邀:彭文生博士,中国金融四十人论坛成员,光大集团研究院副院长、光大证券首席经济学家开讲,欢迎关注微/ 信“CFC金服”公号(ID:cfcworks)查看! 若从下表所载资产规模、余额、资本额、员工人数和净利润等体量数据看,与摩根大通、美国银行家庭案例100例、花旗集团、富国银行等大型美国银行相比,纽约梅隆银行充其量只能算是一家中小型银行

【小福利】4月22日周三下午15:00,公益直播专题《下个十年:数字化转型与数字经济》,CFC秘书处特邀:彭文生博士,中国金融四十人论坛成员,光大集团研究院副院长、光大证券首席经济学家开讲,欢迎关注微/ 信“CFC金服”公号(ID:cfcworks)查看!

若从下表所载资产规模、余额、资本额、员工人数和净利润等体量数据看,与摩根大通、美国银行家庭案例100例、花旗集团、富国银行等大型美国银行相比,纽约梅隆银行充其量只能算是一家中小型银行。若单从资产规模比较金融案例100例,纽约梅隆银行比我国最大的城商行北京银行的规模还略小一点。据北京银行公开披露的信息显示,2019年第三季度末,该行总资产为2.68万亿元人民币(以2019年末美元汇率6.9762换算为3,842亿美元)。

但正是这样一家有超过235年历史但规模并不大的银行,却能在过去二十多年时间里,一直坚持专注走特色化的经营之道,依托资本市场而做强——一方面家庭案例100例,围绕债务资本市场和股票资本市场打造可供全球资本市场参与者利用的资产托管、清算结算和押品管理等一系列服务基础设施;另一方面,依托美国本土资本市场拓展投资服务(或称为资本市场配套服务)和投资管理业务。2019年末,该行受托托管的资产额为37.1万亿美元、以高于摩根大通的27万亿美元资产托管额37.4%的幅度成为全球最大的托管银行;同期,该行受托管理的资产为1.91万亿美元,为其自身资产额的5倍。其管理资产规模超越了美国银行(1.28万亿美元)和富国银行(7,490亿美元),与摩根大通的2.4万亿美元接近。由于该行在其所开发和控制的基础设施的重要性,以及该行在资产托管等领域在全球银行体系里居领导性地位等因素,最终让其能与其他7家美国银行和中国四大国有银行一道跻身于全球30家全球最具影响力的银行——全球系统性重要银行之一。最近,受新冠病毒肺炎在全球蔓延影响,在摩根大通、花旗集团、美国银行、富国银行、高盛和摩根史丹利等大型银行披露2020年第一季度业绩出现的情况下,纽约梅隆银行仍能一枝独秀。

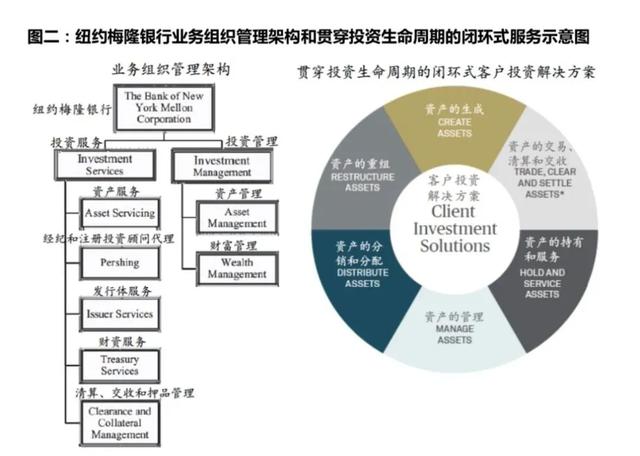

据公开信息显示:“纽约梅隆银行2020年第一季度净利润9.44亿美元,市场预期8.31亿美元,去年同期9.1亿美元。第一季度营收41.08亿美元,市场预期38.5亿美元,去年同期39亿美元”香港拆分理财骗局。具体而言,纽约梅隆银行依托资本市场专注特色化经营的情况主要体现在以下六方面:首先,独特的市场定位。根据纽约梅隆银行公开声明的市场定位:“纽约梅隆银行是一家投资公司。我们提供投资管理、投资服务和财富管理,帮助机构和个人在全球市场取得成功(BNY Mellon is an investmentscompany. We provide investment management, investment services and wealthmanagement that help institutions and individuals succeed in markets all overthe world.)。”基于这一市场定位,如下图显示,纽约梅隆银行的业务模式从上个世纪90年代的“全功能银行”业务模式,成功转型升级为“在银行内运营的服务公司”的业务模式。在这一全新的业务模式下家庭案例100例,投资管理(investment management)(包括资产管理和财富管理)加投资服务(investmentservices)便成了该行的核心业务构成。正如该行董事长Thomas P. (Todd) Gibbons 在该行《2019年年报》指出那样:“今天,我们是一家全球重要的、基础广泛的服务公司,拥有低风险的资产负债表,与我们过去的传统商业银行相比,这是一个重大的转变”金融案例100例。

其次,追求价值创造增长而非规模扩张增长的经营指导思想。如下表数据显示,在过去9年时间里,该行资产规模虽然一直维持在一个低幅度增长或负增长的状态的同时,但其净利润一直维持相当高的增长速度。其中,2019年的净利润额相当于2011年的1.74倍。显而易见,其利润增长点主要来自投资管理和投资服务这两项核心业务。其中,该行2019年末资产托管额和资产管理额分别相当于2011年末的1.48倍和1.52倍。

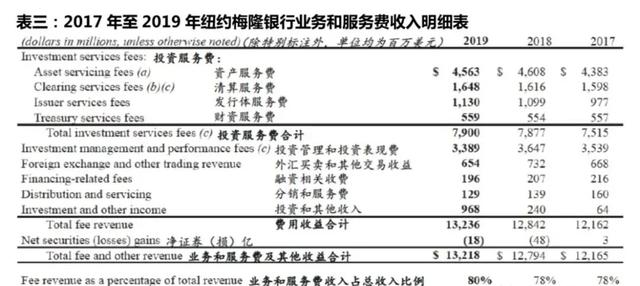

第三,收费业务成为业务盈利的最大和最主要来源。在上述市场定位和经营指导思想下,该行的业务盈利的绝大部分均来自收费业务,而非传统商业银行的存贷利差收入金融案例100例。如下表数据显示,在过去3年时间里,该行业务和服务费收入已占其总收益的78%至80%。

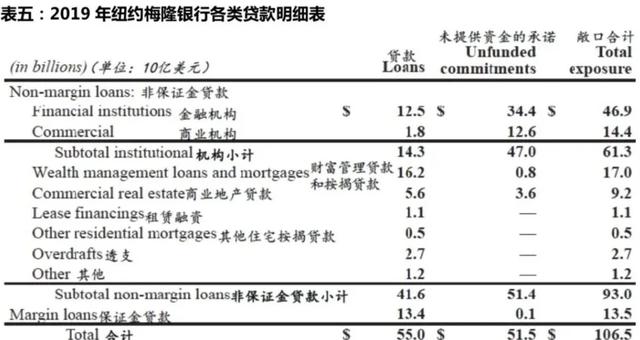

第四金融案例100例,授信业务已脱离了传统商业银行的授信概念。在传统的商业银行概念里,利息收入和非利息收入是银行两大业务收入来源,其中,利息收入中收息通常占较重。但专注于依托资本市场做强的纽约梅隆银行的规模不但不大,而且,相关大多是为了与其投资服务和投资管理两大核心业务配套的。如表一所载数据显示,2019年末,该行的余额仅占其总资产的14.42%。如下表所载数据显示,从收息资产角度看,纽约梅隆银行的平均余额在过去两年里分别仅占收息资产的19.31%和17.66%

如下表所载数据显示,纽约梅隆银行的和相关授信业务与传统商业银行的和授信业务截然不同,它们基本上是为了与其投资服务和投资管理两大核心业务配套。

第五,在投资服务和投资管理业务组织管理框架内,为客户提供贯穿投资生命周期的闭环式客户投资解决方案。该行强调,要在整个投资生命周期为客户提供专业知识和专业服务(Expertise throughout the Investment Lifecycle)。如下图所示,纽约梅隆银行在其业务组织框架内,为客户提供贯穿投资生命周期的闭环式客户投资解决方案。为客户提供全面完整覆盖资产创建、交易、清算和结算香港拆分理财骗局、持有、管理、分配或重组投资整个周期的闭环式服务。

在投资服务领域,该行所提供的服务包括:(1)资本和流动性管理——包括进入全球市场、优化资金和营运资本、流动性和现金流最大化;(2)投资交易的执行和处理——包括执行、清算、交收、提升交易透明度、执行利率、股票和货币交易;(3)投资服务——包括保管和托管资产、改善营运效率、中台功能外包、支持押品移动和优化。在投资管理业务领域,该行所提供的服务包括:(1)投资策略——包括全球股票、专业定息债券和信贷资产、另类资产(流动或非流动)、现金和货币管理、全球资产配置、目标导向解决方案;(2)以各种投资载体为客户提供投资管理——包括集合基金、独立账户、重属顾问;(3)财富管理——包括投资管理、财务和地产计划、私人银行服务、资产服务和信息管理。

第六,拥有庞大和深厚的客户基础。就客户基础而言,纽约梅隆银行的主要客户类别包括资产管理人、银行、经纪交易商、中央银行、公司、家族理财办公室、金融中介机构、政府、高净值个人、保险公司、投资顾问、非营利组织、养老基金、主权机构以及超主权国际机构。据该行公开披露的信息显示,其客户包括:最大的100家投资经理的95%、美国最大的100家退休金和雇员福利基金的87%、最大的100家经纪的89%、全球最大的100家银行的94%、最大的50家人寿保险公司的96%、拥有全球90%外汇储备的75家中央银行、《财富杂志》500大公司中的80%以及最大50家大学的50%。纽约梅隆银行为各类客户提供的投资服务和投资管理服务的对应关系可归纳如下表:

总括而言,在日益加剧的竞争市场环境下,纽约梅隆银行作为一家体量不大的“中小银行”,它没有采取“先做大后做强”的规模增长策略,而是采取依托资本市场以专业专注的特色化经营策略实现了“异军突起”和“突围而出”。这一点对于我国为数不少的、正在努力推进自身业务转型和升级的中小银行有一定的启发和借鉴意义。

陈顺殷,资深金融机构管理咨询专家,公司金融顾问(CFC)金融认证执行委员会秘书处专家讲师,原摩根大通银行集团金融机构部副总裁和摩根大通证券(亚太)有限公司副总裁,在全球领先的国际性商业银行、投资银行、基金公司、投资管理公司及评级机构集团属下风险管理咨询机构任职超过三十五年。其中,包括在荷兰拉博银行、意大利国民劳工银行、汉华银行、大通银行和摩根大通银行集团属下商业银行和证券公司、穆迪KMV以及标准普尔风险管理咨询服务等机构任职。长期为大中华地区各类型金融机构提供包括:业务营运管理、风险管理和内部控制、市场营销及绩效考核等专题的操作实务培训,出版过《入世中国银行业面临的挑战与对策》(ISBN 7-5049-2312-5.1899)等专著。

各位读者:大家好。如果您喜欢我们平台的“专家观点”栏目内容,一次转发便是对我们最大的鼓励与支持!如果您对文章内容有自己的见解和想法,希望您能给我们留言,我们会将您的留言第一时间反馈给专栏作者,及时给大家回复!由衷感谢大家一路相伴,我们会不断完善公众号内容,努力做的更好!——CFC秘书处()返回搜狐,查看更多

小本投资指南几内亚投资指南天使投

小本投资指南几内亚投资指南天使投 理财工具介绍理财直融工具?理财工具

理财工具介绍理财直融工具?理财工具 理财规划概述国家理财规划师目前最

理财规划概述国家理财规划师目前最

理财教育网电脑版理财教育网官网官

理财教育网电脑版理财教育网官网官