公司理财案例理财投资受骗案例

我们都向往星辰大海,如果要去往大海,首先不是造船,而是要知道大海的样子,才能制定航线,顺利抵达目的地

我们都向往星辰大海,如果要去往大海,首先不是造船,而是要知道大海的样子,才能制定航线,顺利抵达目的地。财富传承也是如此!

财富传承,首先要明确传承目标理财投资受骗案例,才能充分运用金融工具去实现这一目标。究竟什么才是财富传承的目标呢?

其实,完美的财富传承就三个字“给、接、管”。一代有财富给得出去,后代在财富来时接得住,往后也能将财富管得好。

财富传承是对几代人财富的全维度的管理。财富传承不止是给一大笔钱理财投资受骗案例,它的终极目标是让人生幸福。

创一代做好自身的投资理财规划、保险规划、重疾规划、养老规划,为传承做准备,如此才能有财富可给。

给完以后就是接。完美的财富传承是在接的全流程中规避风险,尽量无损地、和谐地让后代顺利接过财富。

接过财富不是财富传承的终点,只是接得住的第一步,财富的有序传承很关键的一步在于如何管理财富,使财富能够“抗周期”、“防风险”,实现保值、增值。

财富传承“给、接、管”三个字看起来并不复杂,但现实生活中,财富传承经常是纷争不断、难上加难。数据显示,法院审理的继承纠纷从2014年激增,至今年已有14万件。根据数据预测,中国未来20年将有39万亿财富由第一代创始人传给第二代。科学的财富传承,势在必行!

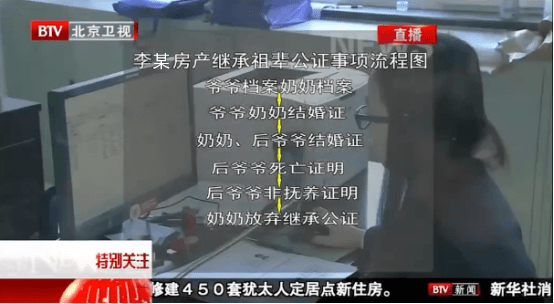

北京卫视曾报道过一个房产继承手续繁复的真实案例。李某为了继承他父亲的房产,耗时两个多月办理,这期间不断奔走各单位收集房子最初归属人他爷爷奶奶的相关证明,后因为他奶奶再婚,也需要提供后爷爷的一系列证明。

看似简单把自己的房产给到独生子女,背后牵涉的人员及证明众多。若是多个子女,繁复程度可想而知。

继承公证需要提交的材料有死亡证明、关系证明、财产证明、意愿证明。通俗来说就是要证明“我爸是我爸,我妈是我妈”等一系列证明资料,甚至哪怕老一辈已故,也要拿出证据证明“我爷爷是我爷爷理财投资受骗案例,我奶奶是我奶奶”。光想想就心累!

有人也许会问,有遗嘱是不是继承就万事大吉?然而遗嘱只能解决意愿,并不能简化流程。该走的流程、该办理的手续同样不能少,因为谁都不能保证遗嘱是最后一份遗嘱。

对于富裕人士,财富量级越大,家庭关系越复杂,就越考验人性,流程也更加复杂,周期可能达三五年之久。如果在继承过程中,有任何一位相关继承人,对遗产分配提出质疑,最后只能走上法庭,对簿公堂。

传统的法律继承是面对面,所有人的分配数额都一清二楚。而保险和保险金信托是背靠背,可以绕过继承权公证,无需经历繁复的公证,每个继承人只需要知道自己的情况,无需他人配合。

保险可指定明确受益人,突发意外时受益人自己直接领取受益金,无需其他人协商和同意,免去了法定继承和遗嘱继承之苦。

保险金信托是保险的升级,将一次性给付变为分期给付、灵活分配、按需分配、按条件分配公司理财案例。遗产可规划为子女的教育金、创业金,父母的养老金,子女配偶的生活费用,其他成员的生活费用等,还可以做慈善公益。

保险金信托完美实现了财富的“给接管”。保险有合同保证,如此有钱可以传给后代;信托受益人个人领取,无需他人配合,钱来了二代也接得住;保险金信托设置的领取条件,让财富分次给付,而且能做到奖惩有方。

DIOR女士,连锁品牌女装经销商,40岁,与丈夫离异多年,独自抚养10岁的女儿。亲弟弟自大学毕业后一直跟着她打拼,是她的得力助手。弟弟现在已经成家立业,有了一个儿子。DIOR女士父亲已故,母亲仍在,主要由她出钱赡养,弟媳妇出力照顾,一家人关系融洽,生活美满。

DIOR女士在一次体检中,检查出肺部有阴影,后深入检查排除重疾,但是虚惊一场的DIOR女士不得不思考未来。

如果DIOR女士不做任何财富分配规划,按法律规定财产第一继承人是她的女儿和母亲。看似女儿和母亲一人分得一半财产,但是母亲年纪已大,能否管理得了继承的财产还是个未知。对于才10岁的女儿来说,更是如此理财投资受骗案例,犹如“小儿持金过闹市”,谁见了都想抢一把。

这样看来,实际上DIOR女士的遗产,一半是给了母亲财产的继承人弟弟,另一半是女儿的监护人前夫。奋斗半辈子,辛苦打拼的钱,最终没有给到自己想给的人。

如果DIOR女士只做保险规划,无论她给自己买重疾险、终身寿险还是年金险,受益人为女儿,或者是DIOR女士给女儿买,受益人是她自己,若是万一女儿前发生事故意外身亡,女儿的财产依旧是归监护人前夫。所以只规划保险,女儿的结局和DIOR女士什么都不做是一样的。

如果DIOR女士规划家族信托,家族信托需要一次性缴纳1000万,规划资金起点太高,影响企业现金流,若是DIOR女士想扩大店面,必然会有所影响。

保险金信托2.0方案设计投保人是信托,被保人是DIOR女士,受益人也是信托。DIOR女士作为信托委托人,签订信托协议,后续保费由信托划扣资产保护与隔离,DIOR女士的遗产会按照信托协议进行分配。具体的分配方式如下:

信托初看是理财工具,再看是法律安排,认真体悟后,其实是人性理财投资受骗案例。人性最是复杂多变!世界上有两样东西不能直视,一个是太阳,一个是人性。所以,我们需要用信托制度来防止人性道德底线难

同时,《第八次全国法院民事商事审判工作会议纪要》第五条 夫妻一方作为受益人依据以死亡为给付条件的人寿保险合同获得的保险金,宜认定为个人财产

比如婚后受赠,女方父母在女儿女婿结婚后,给女儿转账了100万,这100万就是婚后受赠,属于子女夫妻共同财产,实则给到女儿的只是50万公司理财案例。当然理财投资受骗案例,也包括子女婚后给的股权、房产等都属于子女夫妻共同财产。

现在我们都应该知道,孩子接得住财富不是人生终点,能管理得好才是。因此指定受益人并不是终点,一次性给付后混同是更大的风险。

因此,给我们的财富传承启示:资产的数量很重要,资产的性质更重要。保险及信托可实现资产变性,把“遗产”变为“非遗产”,使受益人免于承担被保人/委托人生前债务。

中国社会科学院法学博士在读,中央电视台证券频道特邀嘉宾,荣获“财富管理界的奥斯卡”亚太财富论坛金臻奖个人一等奖。

小本投资指南几内亚投资指南天使投

小本投资指南几内亚投资指南天使投 什么叫理财工具投资理财工具有哪些

什么叫理财工具投资理财工具有哪些 理财规划报告书模板大学生个人理财

理财规划报告书模板大学生个人理财

理财教育网个人登录理财入门基础知

理财教育网个人登录理财入门基础知 理财技巧和理财方法十本顶级经典理

理财技巧和理财方法十本顶级经典理